L’Hebdo SEPIA semaine #8

📈 Les news qui ont fait bouger les marchés cette semaine

- Record historique du Cac40

Les marchés financiers ont connu une forte reprise depuis leur point bas en octobre grâce au plafonnement de l’inflation, qui s’explique par un hiver plus doux et une baisse des prix de l’énergie, une baisse de la volatilité des taux, la fin de la hausse du dollar et la réouverture de la Chine. L’indice Cac40 a atteint un nouveau record historique en février, plus d’un an après son dernier pic. Bien que le FTSE 100 ait également atteint un niveau record, Paris est en avance sur Wall Street, où le Dow Jones et le Nasdaq Composite sont respectivement à environ 10 % et 39 % de leurs plus hauts historiques. Une désynchronisation avec Wall Street est constatée. L’indice parisien a gagné 13,5 % depuis le début de l’année et 30,5 % depuis le point bas de septembre.

- Persistance des tensions inflationnistes persistantes aux Etats-Unis

Bien que les perspectives de croissance mondiale soient incertaines, les principales banques centrales continuent de pousser les taux directeurs en territoire restrictif pour contrer une possible inflation de second tour. Les chiffres d’inflation aux États-Unis en janvier ont renforcé cette préoccupation, avec une augmentation sur un an de 6,4% pour l’ensemble et 5,6% pour la partie sous-jacente. Malgré cela, la croissance est de retour au cœur des préoccupations, mais la banque centrale doit être prudente dans ses efforts pour réduire les prix sans briser la dynamique de croissance. La composante services de l’inflation est particulièrement préoccupante, car elle suggère que l’inflation est extrêmement rigide. La banque centrale devrait maintenir une politique monétaire durablement restrictive pour atteindre l’objectif d’inflation de 2% de la Fed.

- Les résultats d’entreprise

Un tiers des entreprises du CAC 40 ont publié leurs résultats annuels pour 2022, qui s’avèrent exceptionnels malgré des conditions économiques difficiles liées à la guerre en Ukraine, la crise énergétique et le retour de l’inflation. Les résultats financiers des entreprises, telles que TotalEnergies, LVMH, Vinci, L’Oréal et BNP Paribas, ont été excellents avec des profits et des croissances à deux chiffres, conduisant les entreprises à verser à leurs actionnaires d’importants dividendes cette année encore, quitte à rallumer le débat sur le partage de la valeur lors des assemblées générales d’actionnaires qui se tiendront au printemps. En 2021, les entreprises du CAC 40 avaient déjà versé 56,5 milliards d’euros de dividendes à leurs actionnaires. D’autres publications de résultats de sociétés cotées sont à prévoir les prochains jours avec par exemple : BHP Group lundi 20 février, Walmart mardi 21, Nvidia mercredi 22, Essilor Luxottica et Axa jeudi 23.

🗓️ Le dossier de la semaine : optimiser sa fiscalité grâce… aux déductions d’impôts

. Pour rappel, la déduction d’impôt, connue aussi sous le nom de déduction fiscale, est un droit de diminuer le montant global des revenus déclarés. Elle intervient donc avant le calcul de l’impôt, au moment de déclarer ses revenus. La déduction fiscale est donc une somme qui est enlevée du revenu brut global ou d’un revenu catégoriel (ex : les frais professionnels déduits de la catégorie “traitements et salaires”).

1. Versement dans un Plan Epargne Retraite

La baisse d’impôt dont vous pouvez bénéficier grâce au PER n’est pas soumise au plafonnement des niches fiscales à 10 000 euros par an et par foyer fiscal contrairement à d’autres produits de défiscalisation. En revanche, le montant des versements déductibles du revenu imposable est plafonné par la loi.

La limite pour les salariés s’établit à :

- 10 % du revenu net imposable de l’année précédente ;

- Et 32 419 euros maximum en 2022.

Pour les travailleurs non-salariés, les seuils à retenir se fixent :

- 10 % de la fraction du bénéfice imposable compris dans la limite de 10 % de 329 088 euros, le montant déductible étant donc plafonné à 32 909 euros en 2022 ;

- 15 % de la fraction du bénéfice imposable compris entre 41 136 et 329 088 euros, soit un montant déductible plafonné à 43 193 euros en 2022.

Ces deux plafonds se cumulent : un travailleur non salarié peut donc déduire un maximum de 76 102 euros en 2022.

Ces plafonds peuvent par ailleurs être relevés grâce :

- Au rattrapage des plafonds non utilisés des années précédentes ;

- Et à la mutualisation des plafonds entre conjoints.

2. Charges déductibles comme les frais réels déductibles

Lors du calcul de votre impôt sur le revenu, une déduction forfaitaire de 10 % est appliquée automatiquement pour tenir compte de vos frais professionnels (transports, repas…). Pour être déductibles, vos dépenses doivent être :

- liées et nécessitées par l’exercice de votre activité professionnelle ;

- payées au cours de l’année précédent ;

- justifiées.

Sont notamment déductibles au titre des frais réels : frais de repas si votre activité vous oblige à prendre certains repas hors de chez vous, frais liés au télétravail, frais de déplacement professionnel, frais de documentation professionnelle, frais de double résidence…

En cas d’option pour les frais réels, vous devez, dans votre déclaration de revenus :

- ajouter à vos salaires la totalité des allocations et remboursements versés par votre employeur pour couvrir vos frais professionnels ;

- préciser aussi la nature et le montant de vos frais réels en utilisant la rubrique «Informations» de la déclaration en ligne ou en joignant une note annexe à votre déclaration papier.

Vous n’avez pas à joindre les justificatifs de vos frais réels à votre déclaration mais conservez les afin de pouvoir les présenter en cas de demande de l’administration.

3. Pensions alimentaires

Vous pouvez déduire de votre revenu global la pension alimentaire que vous versez à un enfant majeur, quel que soit son âge, s’il n’est pas rattaché à votre foyer fiscal pour l’impôt sur le revenu et que ses revenus sont insuffisants.

Si l’enfant est domicilié chez vous, pour la déclaration 2023 des revenus perçus en 2022, vous pouvez déduire la somme forfaitaire de 3 786 € par enfant au titre du logement et de la nourriture. Aucun justificatif n’est nécessaire. D’autres dépenses comme les frais de scolarité ou de santé peuvent être déduites pour leur montant réel et avec justificatifs, la déduction totale est limitée à 6 368 € par enfant (6 042 € en 2022). Si l’enfant n’est pas hébergé toute l’année, le calcul se fera au prorata du nombre de mois concernés.

Si l’enfant ne vit pas chez vous, vous pouvez déduire les dépenses engagées pour sa scolarité, sa nourriture, sa santé ou son loyer. Le plafond de déduction est fixé à 6 368 € par enfant. Vous devez conserver tous les justificatifs des dépenses, ils peuvent vous être demandés par l’administration fiscale.

Dans ces deux situations (enfant qui vit ou non à la maison), le montant de la déduction est doublé si votre enfant est marié, pacsé ou chargé de famille et qu’il contribue seul à ses besoins (7 572 € et 12 736 € maximum). De son côté, votre enfant doit déclarer la pension alimentaire qu’il reçoit sur sa déclaration d’impôt.

4. Frais liés à l’hébergement d’une personne de plus de 75 ans avec lien de parenté

Vous pouvez également déduire de vos revenus une pension alimentaire destinée à un ascendant (parent, grands-parents, arrière-grands-parents) dans le besoin et envers lequel vous avez une obligation alimentaire.

Si votre parent hébergé a plus de 75 ans, la déduction forfaitaire des avantages en nature (logement et nourriture) est admise lorsque ses ressources ne dépassent pas le plafond de ressources fixé pour l’octroi de l’Allocation de solidarité aux personnes âgées (Aspa), soit 11 441,49 € par an pour une personne seule ou 17 762,96 € pour un couple. Si vous versez à votre parent une pension au titre de l’obligation alimentaire, vous pouvez déduire le montant intégral de cette pension, à condition de pouvoir justifier vos versements (relevés bancaires…) et la réalité des dépenses effectivement supportées (factures…).

Pour conclure, pensez bien à garder tous les justificatifs, car en cas de contrôle, l’administration fiscale peut vous les réclamer. Pensez aussi à prendre en compte le plafond global de la plupart des avantages fiscaux qui est de 10 000 €. Il s’applique à tous les contribuables, quels que soient leurs revenus. Certaines déductions entre dans le plafond, d’autres non. Rapprochez-vous de votre comptable ou conseiller en gestion de patrimoine afin d’en savoir plus.

🏠 Immobilier : SARL de famille ou SCI, comment opter pour le bon choix ?

Si la transmission du patrimoine familial est la principale motivation, la SARL de famille est une option intéressante, car elle permet de limiter les droits de succession et de profiter d’un abattement de 75% sur la valeur des parts transmises. En revanche, la SCI n’offre pas ces avantages fiscaux, mais peut être plus avantageuse si l’objectif est de louer des biens immobiliers. Explications.

1. La SARL de famille

La SARL de famille est une forme de SARL qui offre les mêmes avantages qu’une SARL classique. Les associés sont responsables des dettes de l’entreprise à la hauteur de leurs apports, mais leur patrimoine personnel est dissocié de celui de la société. Cependant, cette SARL ne peut être créée que par des personnes ayant des liens familiaux. Elle est souvent utilisée par des proches cherchant à se constituer une source de revenus, et n’a aucune restriction sur les activités à réaliser, sauf l’exercice d’une profession libérale couverte par ce type de SARL.

Les associés d’une SARL de famille peuvent choisir de s’acquitter de l’impôt sur le revenu, ce qui est avantageux pour un investissement immobilier, mais cette décision doit être prise à l’unanimité lors de la constitution de l’entreprise. Toutefois, les gérants doivent tenir une comptabilité détaillée, et ce statut n’est pas adapté aux familles nombreuses car l’arrivée de personnes extérieures mettra un terme au régime d’imposition sur le revenu.

2. La SCI

La SCI est une forme juridique populaire pour ceux qui cherchent à investir dans l’immobilier, mais elle ne peut pas exercer d’activité commerciale à titre principal et est soumise à l’IR. Il existe quatre types de SCI en fonction de la nature de leurs activités (SCI de gestion, SCI de location, SCI de construction-vente et SCI d’attribution). La SCI est avantageuse pour la succession et la transmission de patrimoine de son vivant, ainsi que pour éviter l’IS. Cependant, si la SCI loue des biens meublés et génère plus de 10% du chiffre d’affaires, elle peut être soumise à l’IS. Mais il y aura un véritable risque de double imposition dans la mesure où l’administration réclamera par la suite le paiement de l’IS après que chaque associé se soit acquitté de l’IR. La tenue de comptabilité est également requise si la SCI est soumise à l’IS. Les conflits familiaux peuvent entraîner la dissolution de la SCI.

3. Comment faire le bon choix entre les deux formes juridiques ?

En général, la SCI est recommandée pour les familles car elle offre des avantages pour la succession et la transmission de patrimoine. Cependant, une SARL de famille peut être plus adaptée pour étendre son patrimoine et bénéficier de l’IS qui ne prend pas en compte les charges dans le calcul de l’impôt.

De nombreux critères peuvent être retenus au moment de choisir entre une SARL de famille ou une SCI. Avant toute chose, il faut bien déterminer son objectif. S’il est de transmettre son patrimoine à ses proches, rien ne vaut la SCI. En revanche, la SARL de famille conviendra davantage à ceux qui désirent investir une somme importante dans l’immobilier. Comme évoqué précédemment, cette seconde option permet de déduire ses charges courantes du calcul de l’impôt.

Les critères pour choisir entre une SARL et une SCI de famille sont :

- Protection et flexibilité : La SARL offre une liberté maximale en matière de disposition statutaire et les responsabilités de chaque associé sont proportionnelles à leurs apports. En cas de faillite, les créanciers ne peuvent pas exiger le paiement sur le patrimoine personnel des associés.

- Constitution d’un patrimoine immobilier important : La SARL est plus adaptée pour l’achat et la vente de biens immobiliers à des fins commerciales et permet aux investisseurs de bénéficier de taxes réduites. La SCI est plus appropriée pour la location et la gestion d’un parc immobilier sur le long terme.

- Temporalité : La SARL est préférable pour l’acquisition et la revente de biens immobiliers à court terme, tandis que la SCI est plus appropriée pour la location et la gestion d’un parc immobilier sur le long terme.

- Loueur en meublé non professionnel ou professionnel : Les associés d’une SARL de famille peuvent bénéficier du régime réel du LMNP, qui octroie des réductions d’impôt non négligeables. Ce type de montage n’est pas envisageable pour une SCI, qui sera soumise à l’IS si elle tire des revenus de la location meublée correspondant à plus de 10 % de ses revenus totaux hors taxe.

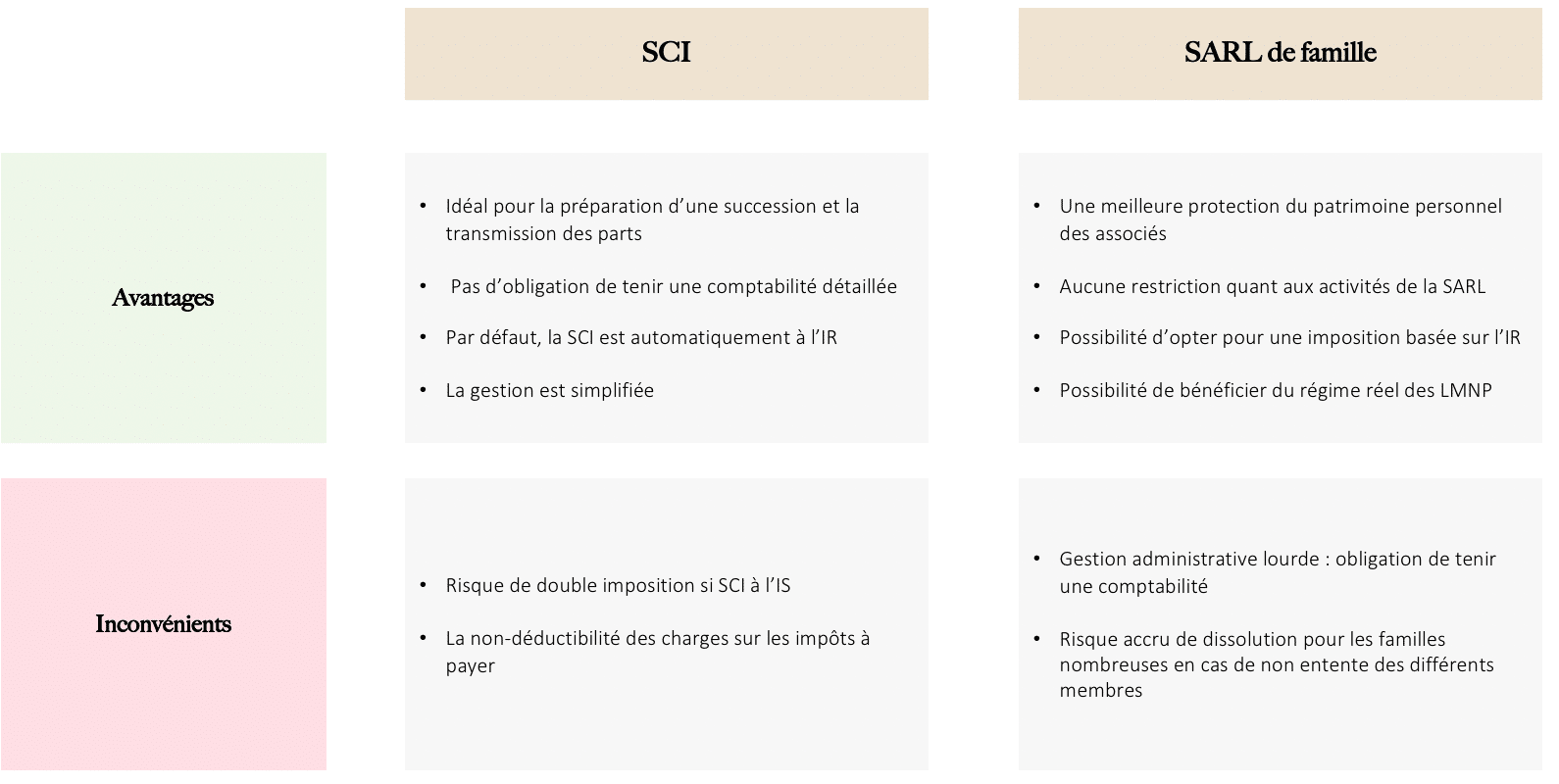

Pour conclure, voici un tableau qui présente succinctement les avantages et inconvénients de chaque forme juridique :

Rapprochez-vous d’un expert-comptable ou de votre conseiller afin d’avoir une double expertise sur la question.

🏦 Économie : Pourquoi certaines entreprises quittent-elles la Bourse ?

Dernier mastodonte en lice à vouloir sortir de la cote : Rothschild & Co. Et son retrait de la Bourse de Paris s’organise et vite. Plusieurs grandes familles d’industriels français vont entrer au capital de la banque d’affaires. Un accord doit permettre l’arrivée au capital, aux côtés de la holding de la famille Rothschild Concordia, de nouveaux membres dont Peugeot Invest et Mousse Partners, véhicule d’investissement de la famille Wertheimer , propriétaire de Chanel, selon un communiqué publié lundi 13 février par la banque en marge de ses résultats annuels. Mais quelles sont les raisons qui motivent une entreprise à quitter la Bourse ?

Pour sortir de la cote, à priori, rien de difficile. Il suffit qu’un actionnaire détienne 90% du capital pour forcer le retrait, la loi Pacte de 2019 ayant abaissé le seuil de déclenchement du retrait obligatoire de 95 % à 90 % du capital et des droits de vote pour les sociétés dont le siège social est en France. L’actionnaire peut donc « exproprier » les minoritaires s’il atteint ce seuil, même si ces derniers contestent le prix. Mais ce n’est pas aussi facile que cela puisse y laisser paraitre. Tout d’abord, le processus de retrait de cote est complexe et coûteux pour les entreprises. Il implique des obligations réglementaires et des coûts financiers importants, tels que la réalisation d’une offre publique de retrait et le rachat des actions des actionnaires minoritaires. De plus, les actionnaires minoritaires peuvent s’opposer au retrait de cote, ce qui peut entraîner des litiges et des retards. En effet, les investisseurs peuvent considérer que le prix proposé pour leurs actions est insuffisant ou que le retrait de cote ne sert pas leurs intérêts.

Si une introduction en bourse est principalement motivée par le désir d’augmenter son capital pour continuer à croître, les raisons qui poussent une entreprise à quitter les marchés boursiers sont plus nombreuses et peuvent différer selon les situations. Être une société cotée en bourse apporte son lot de contraintes : publication des résultats, respect des règles de la plateforme de trading, vulnérabilité aux soubresauts du marché, impact de la réputation sur le cours de l’action, pression des actionnaires sur la stratégie de l’entreprise… Les entreprises peuvent donc être attirées par les avantages de la propriété privée. En sortant de la bourse, elles peuvent éviter les coûts et les réglementations associés à la cotation en Bourse (être en Bourse n’est pas gratuit), ainsi que la pression des investisseurs pour générer des bénéfices à court terme. Sortir de la Bourse leur permet alors de reprendre le contrôle des opérations et échapper à la pression des actionnaire.

De plus, la sortie de la bourse peut offrir aux entreprises plus de flexibilité dans leur stratégie de croissance à long terme. Elles peuvent se concentrer sur des projets à plus long terme sans avoir à répondre aux attentes des investisseurs à court terme. C’est d’ailleurs pour cela que Xavier Niel avait souhaité le retrait de Iliad. Le fondateur de l’opérateur télécom avait souligné que “la nouvelle phase de développement d’Iliad exige des transformations rapides et des investissements significatifs qui seront plus aisément menés à bien en tant que société non cotée”. Enfin, les entreprises peuvent considérer que leur valorisation en bourse est inférieure à leur valeur intrinsèque réelle. En sortant de la bourse, elles peuvent être en mesure de réaliser une plus grande partie de cette valeur pour leurs actionnaires. Aussi, quand le cours d’une société baisse, il est plus simple pour un de ses concurrents d’effectuer une OPA sur celle-ci. Un retrait peut donc aussi être une manière pour la société de se protéger pour éviter ce scénario.

Cependant, la sortie de la bourse peut présenter certains inconvénients. Les investisseurs peuvent perdre la possibilité de négocier leurs actions en bourse, ce qui peut rendre leurs investissements moins liquides. De plus, la visibilité et la transparence de l’entreprise peuvent être réduites, ce qui peut rendre les investisseurs potentiels plus réticents à investir dans l’entreprise. Mais, une sortie de la bourse peut aussi être temporaire. L’exemple le plus connu de “going private” avant de retourner sur les marchés est celui du géant informatique Dell. En février 2013, Michael Dell décide de se retirer du marché. L’action de l’entreprise ne valait alors plus que 13 dollars après avoir tutoyé les 50 dollars au tournant du millénaire. Dell n’a cependant pas boudé le marché très longtemps : il y est revenu en 2018 en rachetant une société déjà cotée, VMware, ce qui lui a permis d’éviter la procédure parfois lourde de l’introduction en bourse traditionnelle. Aujourd’hui une action de Dell vaut plus de 100 dollars.

Alors quitter la bourse est-il une bonne idée ? S’il est difficile de répondre par oui ou non à la question, une chose est sûre : si vous avez investi dans une entreprise qui décide de passer ce pas, vous pourriez bien faire une belle affaire.

💸 Les annonces d’entreprises à noter de la semaine :

- Air India signe une commande géante avec Airbus (250 appareils, dont 210 monocouloirs et 40 A350) et Boeing (220 appareils dont 190 monocouloirs 737 MAX et 30 gros porteurs).

- Les familles Peugeot (via leur family office Peugeot Invest), Dassault et Wertheimer vont investir dans la banque Rothschild & Co, qui va quitter la cote.

- Delivery Hero lève 1 Md€ avec des obligations convertibles.

- Louis Vuitton nomme Pharrell Williams comme designer des collections homme. Par ailleurs, le groupe pourrait relever ses prix jusqu’à 20% en Chine.

- Elon Musk, directeur général de Tesla, a fait don d’actions d’une valeur de 1,95 Md$ dans le constructeur automobile le plus précieux du monde à des œuvres de bienfaisance l’année dernière.

- Air France-KLM ne reprendra pas Flybe, qui devrait être liquidée, selon Sky News.

- France Télévisions, M6 Métropole Télévision et TF1 ont fermé la plateforme de streaming Salto.

- SFI investit 400 M€ au capital de Tikehau Capital Advisors, principal actionnaire de Tikehau Capital.

- Tesla a épuisé le Model Y aux États-Unis pour ce trimestre, après de grosses commandes.

- Credit Suisse abandonne l’activité de trading créances spéculatives pour réduire ses risques.

- Le département de la justice américain accélérait son enquête antitrust contre Apple, selon le Wall Street Journal.

- Vinci investit plus d’1 Md$ dans ses aéroports mexicains.

- Renault espère démarrer opérationnellement sa division de véhicules électriques Ampère en fin d’année.

- La patronne de YouTube, Susan Wojcicki, a démissionné.

Aucun commentaire actuellement