Calcul de l’imposition : Détermination de son revenu brut Global

Pour faire le calcul de son imposition, il faut dans un premier temps additionner les revenus de chaque catégorie. Si ceci peut paraît simple quand chaque catégorie dégage un revenu, mais qu’en est-il quand la catégorie dégage un déficit ?

la règle générale est qu’il y a compensation entre les déficits et les revenu des différentes catégories de revenu.

En cas de déficit global, il conviendra alors de le reporter sur les revenus globaux des années suivantes, pendant 6 ans maximum.

Attention toutefois, il existe des exceptions pour certaines catégories :

- les déficits fonciers provenant des intérêts d’emprunt. Seuls les déficit foncier hors intérêts d’emprunt peuvent s’imputer sur le revenu global, dans une limite de 10.700 €. Les intérêts d’emprunt et l’excédant dépassant les 10.700 € sont imputable sur les revenus fonciers des 10 années suivantes.

- Les déficits d’activité commerciales à caractère non professionnel : Ils ne peuvent être imputés que sur les bénéfices tirés d’activités semblables durant la même année ou les 6 années suivantes

Calcul de l’imposition : Le Revenu Net Global

Charges déductibles du revenu brut global :

- pensions alimentaires

- les frais d’accueil des personnes âgées de plus de 75 ans

- Les cotisations sociales

- Les versements pour la retraite mutualiste du combattant

- Les intérêts de prêts consentis aux rapatriés

- Les arrérages de certaines rentes

- Les dépenses de grosses réparations supportées par les nus-propriétaires

- la CSG liée à certains revenus du patrimoine et produits de placement

- les charges foncières des immeubles historiques

Calcul de l’imposition : Déterminer le quotient familial

Chaque contribuable vaut 1 part, à laquelle s’ajoute celle de son conjoint éventuel marié ou pacsé. Ensuite les personnes à charge augmentent de 0.5 part pour chacune des deux premières personnes à charge et de 1 part pour la troisième et les suivantes. la notion de personne à charge sera vu dans un article prochain.

Calcul de l’imposition : Détermination de l’impôt brut

il faut avant tout diviser le revenu net imposable par le nombre de parts du foyer fiscal.

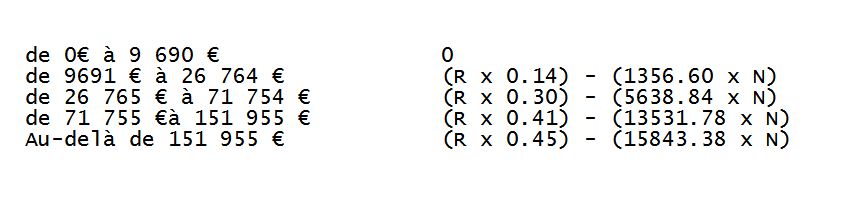

Il faut ensuite appliquer le barème progressif de l’IR

Enfin il conviendra de multiplier le résultat obtenu par le nombre de parts => IR BRUT

Il existe une méthode simplifié pour calculer cet IR BRUT. Pour chaque tranche l’impôt dû sera de :

Calcul de l’imposition : Plafonnement des effets du quotient familial

l’avantage résultant de l’application du quotient familial ne peut excéder 1508 € par demi part ou 754 € par quart de part.

Pour les parents élevant seuls leurs enfants, l’avantage en impôt ne peut excéder 3.558 € au titre de la part correspondant au premier enfant à charge.

Il faut donc faire un premier calcul avec quotient familial et ensuite un calcul sans quotient familial mais dont le résultat sera diminué du plafond fois le nombre de demi-parts.

Il faudra enfin garder le résultat le plus élevé des deux.

Calcul de l’imposition : Mécanisme de la décote

Les contribuables dont l’impôt brut ne dépasse pas 1153 € pour un célibataire ou 2560 €pour un couple marié ou pacsé bénéficient d’une décote.

Cette dernière est égale à la différence entre 1165 pour les célibataires ou 1920 pour les couples mariés ou pacsés et les 3/4 du montant de la cotisation de l’impôt brut

Exemple :

Un couple avec 1400 € d’impôt.

Calcul de la décote : 1920 – (1400 x 3/4) = 870 €

L’impôt sera donc de 1400 – 870 = 530 €

Calcul de l’imposition : Réduction et crédit d’impôts

Les réductions d’impôts réduisent l’impôt mais ne peuvent pas donner lieu à un remboursement si la réduction est supérieur à l’impôt, contrairement au crédit d’impôt.

attention au plafonnement des niches fiscales qui limite les déductions, réductions et crédits d’impôt accordés au titre des investissements à 10.000 €(pour les investissements à compter de 2013)

Payer moins d’impôts

Beaucoup de solutions existent afin de payer moins d’impôts. Des solutions que nous traiterons au fil du temps sur ce blog.

- Diminuer les revenus qui ne sont pas nécessaires et opter plutôt pour de la capitalisation (PEA par exemple plutôt qu’un compte-titre, SCPI en assurance-vie plutôt qu’en direct)

- Assurance-vie de plus de 8 ans

- L’immobilier défiscalisant (Pinel, Malraux …)

- Déficit foncier

- Perp, Madelin

- FIP, FCPI

- …

Aucun commentaire actuellement