L’Hebdo SEPIA semaine #3

📈 Les news qui ont fait bouger les marchés cette semaine

1. Ralentissement de l’inflation en France

En décembre, l’inflation en France a ralenti à 5,9% sur un an selon les données de l’Insee. L’indice des prix à la consommation a également baissé de 0,1% par rapport à novembre. L’indice des prix harmonisé selon les normes européennes a augmenté de 6,7% sur un an et reculé de 0,1% sur un mois. Ces chiffres sont conformes aux premières estimations. Cette semaine le CAC40 a gagné 161.91 points soit une augmentation de 2,36% à 7023 points. Le CAC 40 a donc dépassé en séance le fameux seuil des 7.000 points, un niveau qui n’avait pas été atteint depuis février 2022. A l’origine de ce rallye de début d’année : les perspectives de fin de l’inflation, de baisse des taux directeurs et d’un redémarrage économique mondial.

2. Première baisse des prix en décembre depuis mai 2020 aux États-Unis

En décembre, les prix à la consommation aux États-Unis ont baissé pour la première fois depuis plus de 2 ans et demi, en raison notamment de la baisse des prix à la pompe. L’indice des prix à la consommation a baissé de 0,1% en décembre, son premier recul depuis mai 2020, alors que les économistes interrogés par Reuters prévoyaient une inflation nulle. Sur un an, l’inflation est en hausse de 6,5%, son plus faible rythme de croissance depuis octobre 2021. L’inflation a culminé en juin à 9,1% en rythme annuel, un plus haut depuis novembre 1981. La Réserve fédérale a annoncé qu’elle a relevé l’objectif de taux des fonds fédéraux de 425 points de base en 2022, le portant dans une fourchette de 4,25%-4,50%, soit au plus haut depuis fin 2007. Les projections économiques de l’institution prévoient des hausses de taux d’au moins 75 points de base d’ici la fin de l’année. La modération de l’inflation est une bonne nouvelle pour la Fed mais il est probable que ses responsables attendent davantage de preuve d’un ralentissement durable des prix pour envisager d’opérer un réel pivot dans la stratégie monétaire.

3. Silence de Powell sur les taux

Mardi, Jerome Powell ne s’est pas servi de la tribune dont il disposait pour calmer le regain d’appétit pour le risque des investisseurs. Il a fait l’impasse sur les projets de la Fed en matière de taux d’intérêt lors de son allocution depuis la Banque de Suède. Et, en l’absence d’indication sur la prochaine décision monétaire de la Fed, le 1er février, les investisseurs ont attendu, jeudi, la statistique de l’inflation en quête du moindre signe de ralentissement de la hausse des prix, qui conforterait le scénario d’une réduction du rythme des hausses des taux. Il a toutefois concédé que « restaurer la stabilité des prix lorsque l’inflation est élevée peut nécessiter des mesures impopulaires à court terme alors que nous relevons les taux pour ralentir l’économie ». La fixation du marché sur une éventuelle inflexion de la politique de la Fed est d’autant plus compréhensible que la Banque mondiale a abaissé sa prévision de croissance à 1,7% cette année, contre 3% en juin.

🗓️ Le dossier de la semaine : Comment investir sur le thème de l’intelligence artificielle

Cet article n’est pas un conseil en investissement.

Voitures autonomes, Chat-GPT… L’intelligence artificielle (IA) fait de nombreux progrès et pourrait bien changer le monde dans lequel nous vivons. Celle-ci désigne « la capacité d’un ordinateur à effectuer des tâches qui requièrent généralement une intelligence de niveau humain« . Cela inclut des tâches telles que la compréhension du langage, la reconnaissance d’images, la prise de décisions et la résolution de problèmes. L’IA a le potentiel de révolutionner de nombreux domaines et a déjà commencé à avoir un impact sur des secteurs tels que la santé, la finance et les transports.

1. Pourquoi investir dans l’IA ?

Si le marché de l’IA pesait 200 millions de dollars en 2015, il s’élèverait à près de 90 milliards de dollars d’ici 2025 et pourrait même ajouter jusqu’à 13 500 milliards d’euros à l’économie mondiale à l’aube 2030 selon PwC. Le marché de l’Intelligence artificielle est en plein essor et fait partie intégrante du monde de demain. En effet, l’IA n’a pas pour seule vocation de nous aider dans notre quotidien. Ça va bien plus loin que ça. De plus en plus d’entreprises gagnent en productivité et en efficacité grâce à l’IA. Mieux encore, nous sommes aujourd’hui capables de collecter un nombre inimaginable de données grâce à elle. Identifions les raisons qui laissent à penser que l’investissement sur la thématique de l’IA pourrait avoir une place dans votre portefeuille :

- Énormément de secteurs utilisent l’IA : recherche médicale, chatbots, conduite autonome, amélioration de la relation client…L’IA est partout. Et plus les années passent, plus nous nous en servons dans notre quotidien (assistance virtuelle, enceinte connectée, empreinte digitale, traduction …). Cela ne risque pas de changer, bien au contraire.

- L’adoption des technologies d’IA par les entreprises n’en est qu’à ses balbutiements. La majorité des organisations expérimentent encore la technologie de l’IA, selon une étude d’Accenture. Selon Accenture, seuls 12 % utilisent des outils d’IA à un niveau de maturité qui leur confère un fort avantage concurrentiel.

- L’IA est une entreprise en croissance : les dépenses totales consacrées aux systèmes d’IA devraient atteindre 97,9 milliards de dollars en 2023, contre 37,5 milliards de dollars en 2019. Pour la période de cinq ans se terminant en 2023, le secteur de l’IA devrait croître à un taux annualisé de 28,4 %.

- L’intelligence artificielle (IA) a été considérée par certains comme la quatrième révolution industrielle, de nombreux secteurs et pays investissant massivement dans cette technologie émergente. Sundar Pichai, PDG d’Alphabet, estime que l’IA est la découverte la plus marquante depuis le feu, l’électricité ou l’internet.

- L’IA va permettre d’augmenter la productivité d’énormément d’entreprises.

2. Quels sont les risques ?

- La créativité et la vision humaines seront compliquées à remplacer, et les équipes de gestion exceptionnelles seront donc très probablement un attribut clé des entreprises.

- La tech peut également être confrontée à des défis de temps à autre et nécessiter des talents humains. Par exemple, en 2017, Facebook a déclaré qu’il limiterait le déploiement de sa plateforme de chatbot Messenger après avoir constaté que de nombreux bots étaient incapables de répondre à 70% des requêtes des utilisateurs. De même, son IA pour analyser les contenus sensibles nécessite également une intervention humaine pour le jugement final sur ce qui est approprié pour la plateforme.

- La réglementation des grandes entreprises technologiques est très probablement une menace importante, qui touche les géants de la technologie aux Etats-Unis, en Europe et en Chine. Les efforts de réglementation sont actuellement orientés vers la collecte de données, en mettant l’accent sur les questions de confidentialité. Dans ce sens, l’UE a récemment rédigé des règles de réglementation de l’IA, qui concernent les applications pratiques de l’IA et les perspectives de confidentialité des données. La réglementation pourrait également s’orienter progressivement vers des technologies d’IA spécifiques, telles que la reconnaissance faciale. Facebook est actuellement poursuivi par le Texas pour avoir prétendument collecté des données biométriques sur des millions de Texans, sans leur consentement. L’entreprise avait déjà conclu un accord avec l’Illinois au sujet d’un procès similaire. En d’autres termes, tant que la réglementation n’est pas clairement définie, les entreprises utilisant les données des consommateurs peuvent être contestées juridiquement.

3. Finalement, comment investir sur le thème de l’intelligence artificielle

D’innombrables entreprises devraient bénéficier de l’IA, mais une poignée d’actions travaillent sur l’IA et l’automatisation en tant que produits clés. Voici 10 des meilleures actions d’IA à acheter, selon Bank of America.

- Les actions de Mobileye Global, essaimée par Intel, ont augmenté d’environ 23% depuis son introduction en bourse (28 octobre 2022). Mobileye développe et fabrique des systèmes avancés d’aide à la conduite et des technologies de conduite autonome.

- Nvidia fournit des outils de développement logiciel pour créer des applications d’intelligence artificielle. Nvidia fait face à plus de concurrence de la part des startups de puces AI Cerebras, Sambanova et Graphcore, a déclaré Vijay Rakesh, analyste de Mizuho Securities, dans une note récente aux clients. Pourtant, l’action Nvidia reste bien positionnée selon Bank of America.

- Certaines entreprises ont été agressives en faisant des acquisitions d’IA. IBM a acheté au moins cinq sociétés d’intelligence artificielle depuis la mi-2020. Ils incluent Databand.ai, Turbonomic, ReaQta, MyInvenio et WDG Automation.

- Google-parent Alphabet a récemment acquis Alter pour 100 millions de dollars, une startup d’avatar IA qui permet aux marques et aux créateurs d’exprimer des identités virtuelles. L’acquisition vise à aider Google à développer ses offres de contenu et à concurrencer d’autres plateformes comme TikTok. De plus, Google est en pourparlers pour investir au moins 200 millions de dollars dans la startup d’IA Cohere.

- Micron Technology fabrique des puces de mémoire, y compris la mémoire dynamique à accès aléatoire (DRAM) et la mémoire flash NAND que l’on trouve dans les disques de stockage à semi-conducteurs.

Aussi, investir votre épargne dans un fonds thématique (OPCVM) qui comme son nom l’indique se porte sur un thème précis et non sur un indice particulier a pour intérêt donc de créer de la valeur dans la durée et le temps (horizon d’investissement sur au moins le moyen terme) et de confier la sélection des titres à des gérants spécialisés (attention aux frais des fonds).

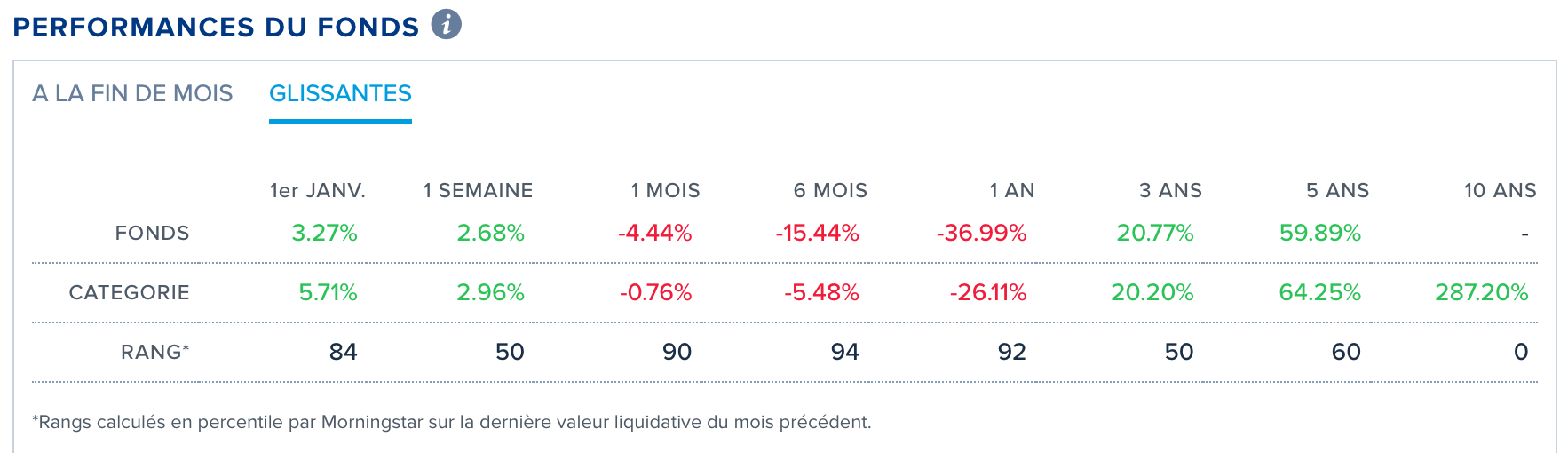

- Echiquier Artificial Intelligence B EUR

Echiquier Artificial Intelligence (La Financière de l’Echiquier) est un compartiment de SICAV investi dans les grandes valeurs internationales qui bénéficient ou développent l’intelligence artificielle. Le Compartiment est un fonds dynamique qui recherche la performance à long terme en s’exposant à des titres de croissance sur les marchés internationaux (source: boursorama.com)

- Allianz Global Artificial Intelligence

C’est le premier fonds en Europe spécialisé dans l’intelligence artificielle qui vise à tirer pleinement parti de la multitude des applications de l’IA à travers l’ensemble des secteurs. Il offre aux investisseurs un moyen flexible de participer aux évolutions de ce domaine. Le fonds cible des domaines offrant des opportunités prometteuses liées aux sources d’innovation et au potentiel de croissance future (source : allianzgi.com).

Voici enfin quelques-uns des ETF AI les plus largement détenus :

- ETF Global X Robotique et Intelligence Artificielle (BOTZ)

BOTZ investit dans des entreprises axées sur les technologies de l’IA et de la robotique dans tous les secteurs des marchés des pays développés.

Émetteur du fonds : Mirae Asset Global Investments

Actifs sous gestion : 1,3 milliard de dollars

Principaux titres : NVIDIA, ABB Ltd et Intuitive Surgical - FNB ARK Technologie autonome et robotique (ARKQ)

ARKQ identifie et investit dans des entreprises nationales et étrangères qui pourraient bénéficier des technologies émergentes et de l’automatisation.

Emetteur du fonds : ARK Invest

Actifs sous gestion : 1,1 milliard de dollars

Principaux titres : Tesla, JD.com Inc. ADR (JD) et Kratos Defence & Security Solutions - ROBO Global Robotics and Automation Index ETF (ROBO)

ROBO investit dans un indice mondial d’entreprises qui stimulent l’innovation grâce à la robotique, l’automatisation et l’IA.

Émetteur du fonds : Exchange Traded Concepts

Actifs sous gestion : 1,2 milliard de dollars

Principaux titres : Intuitive Surgical Inc, ServiceNow Inc. et Harmonic Drive Systems Inc.

Pour conclure, notez que l’IA offre des opportunités majeures aux grandes entreprises bien établies pour automatiser davantage, offrir une personnalisation et, dans certains cas, déployer des technologies de pointe. Les investisseurs peuvent s’exposer à l’IA par le biais d’un panier d’actions ou d’indices de référence qui suivent les actions des géants de la technologie. Il ne faut pas exclure qu’à moyen terme, des vagues de réglementation puissent freiner les progrès de l’IA et sa commercialisation. Les entreprises qui traitent des quantités massives de données sur les consommateurs se placent naturellement dans la ligne de mire des régulateurs.

🏠 Immobilier : qu’est-ce que la loi Girardin ?

Le Girardin est un produit de défiscalisation particulièrement efficace si vous êtes fortement imposé. Cette loi permet de soutenir le développement économique des départements et collectivités d’outre-mer. Ce dispositif consiste en effet à financer l’achat de matériel industriel neuf (Girardin industriel) et la construction de logements sociaux. (Girardin social).

Cette niche fiscale est très spécifique : elle procure en effet une réduction d’impôt supérieure au montant investi. En contrepartie, le contribuable ne récupère par ses fonds. Il s’agit donc d’un investissement « one shot » ou « à fonds perdus ». A titre d’exemple, un particulier qui investit 10 000 euros dans un Girardin Industriel à 110% en 2022 obtiendra une réduction d’impôt de 11 000 euros en 2023, soit un gain de 10% en quelques mois. L’investisseur n’obtiendra en revanche pas d’autres revenus ou plus-values. En effet, l’investisseur ne touche aucun loyer et ne retrouve pas son investissement initial. Il s’engage en effet lors de la souscription à revendre ses parts 1 euro au terme de l’investissement. La seule performance du Girardin est donc associée à la réduction d’impôt obtenue, soit un rendement de l’ordre de 10% en quelques mois.

Avantage important : le Girardin permet de dépasser le plafonnement des niches fiscales de 10 000 euros. Il est en effet soumis à un plafond spécifique de 18 000€. Mieux encore, le montant retenu dans le calcul du plafond va de 30% (Girardin Social) à 44% (Girardin Industriel) du montant investi :

- Dans le cadre d’un Girardin industriel, pour les projets industriels supérieurs à 250 000 euros, l’investissement est retenu à hauteur de 34% dans le plafond des niches fiscales. La réduction d’impôt peut ainsi atteindre 52 941 euros (soit 18 000 euros après rétrocession de 66% de l’avantage).

- La réduction d’impôt acquise au titre des investissements en Girardin logement social peut quant à elle atteindre 60.000 euros. Elle est en effet retenue à hauteur de 30% dans le plafond des niches fiscales.

En cas de dépassement du plafond,le report est possible sur les 5 années suivants l’investissement.

🏦 Investissement : six étapes qui vous feront investir comme un professionnel de l’investissement

Lorsque vous sélectionner un fonds dans lequel investir, la première chose que voulez savoir en tant qu’investisseur potentiel, c’est comment les rendements sont générés. La performance historique est importante, bien sûr, mais le processus d’investissement l’est encore. C’est la force du processus d’investissement qui détermine le succès des investissements à long terme, pas la chance. Voici donc six éléments auxquels vous devez penser lorsque vous mettez en oeuvre ou affinez votre processus.

- Quels sont vos objectifs et vos contraintes ?

Pour lutter contre sa propre psychologie et la volatilité du marché, il est vital d’être parfaitement clair sur ses objectifs et ses contraintes. Alors prenez le temps nécessaire et répondez aux questions suivantes :

Objectifs:

- Quel est votre horizon temporel réel ?

- Quelle fourchette raisonnable de rendements visez-vous ?

- Investirez-vous passivement, activement ou les deux ?

Contraintes: - Quels actifs et produits devriez-vous simplement laisser de côté ?

- En réalité, quelle est la perte maximale que vous pouvez tolérer ?

- Pouvez-vous réellement battre le marché à long terme (c’est-à-dire avez-vous un avantage prouvé ?) ?

- Combien de temps pouvez-vous réellement consacrer à l’investissement ?

Si vous avez plus d’un objectif – disons que vous voulez investir à long terme, mais que vous voulez également pratiquer l’investissement plus activement – alors assurez-vous de traiter chaque approche séparément. Par exemple, vous pouvez viser à atteindre 7 % de rendement par an au cours des deux prochaines décennies en investissant passivement dans votre portefeuille principal, et viser à générer 15 % cette année seulement en sélectionnant activement des actions dans un deuxième portefeuille plus petit. Ce dernier est plus difficile et plus risqué, vous devez donc vous attendre à des pertes potentielles plus importantes et prévoir d’y consacrer plus de temps.

- Comment allez-vous trouver des idées d’investissement ?

Les Echos ? BFM Bourse? Ou cette newsletter chaque semaine 😉 ? Déterminez la manière dont vous allez aller chercher des idées d’investissement. Si vous ne savez pas par où commencer, pas de panique. Voici deux approches différentes :

- Top-down : Vous démarrez avec un thème de haut niveau et identifiez les actifs ou les actions dont il pourrait le plus bénéficier. Par exemple, vous pensez peut-être que l’inflation restera plus élevée que d’habitude au cours des prochaines années. Dans ce cas, vous pourriez envisager des actifs qui prospèrent généralement dans des environnements à forte inflation, comme l’immobilier, les matières premières ou les actions énergétiques.

- Bottom-up : Vous identifiez les attributs d’une opportunité réussie en zoomant sur chaque investissement. Par exemple, si vous êtes un investisseur axé sur la valeur, vous pouvez examiner le rapport cours/bénéfices ou évaluer la qualité des bénéfices d’une entreprise. Il n’est pas nécessaire de se baser uniquement sur les fondamentaux : vous pouvez également générer des idées en examinant des facteurs techniques tels qu’une forte augmentation des achats d’initiés, un positionnement extrêmement faible des investisseurs ou même des schémas graphiques tels qu’une formation en « coupe et poignée ».

N’ayez pas peur de tester les deux approches. Mais n’oubliez pas le point #1 : assurez-vous que vos idées sont en phase avec vos objectifs et vos contraintes.

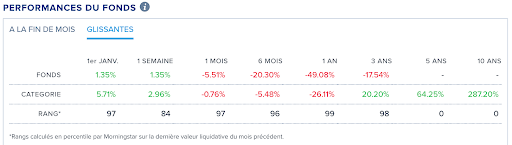

- Quel est votre méthode d’analyse de vos idées d’investissement ?

Décidez de la manière dont vous aller analyser vos investissements. Allez-vous faire une analyse graphique ? Ou bien une analyse technique ? Quoi que vous décidiez, ne vous référez pas à votre sentiment et à la chance. Voici quelques indicateurs à regarder :

- La performance au cours des cinq dernières années si elles sont disponibles

- La stratégie de l’investissement ;

- Les principales caractéristiques du secteur (ou classe d’actifs, style ou région s’il ne s’agit pas d’une action) ;

- Les caractéristiques de croissance, de valeur et de qualité de votre investissement ;

- Les techniques (positionnement, indicateurs techniques, etc.) ;

- Les principaux moteurs macroéconomiques.

Peu importe votre compétence et votre niveau, prenez le temps d’analyser votre investissement et/ou demandez de l’aide à un proche ou un conseiller en investissement financier.

- De quelle manière allez-vous mettre à exécution votre stratégie ?

Compte-titres? PEA? Contrat d’assurance-vie? Pas facile de choisir la meilleure enveloppe. Si vous n’êtes pas conseillé ou accompagné, Internet regorge d’articles pouvant vous aider à faire le meilleur choix. Faites bien attention à la fiscalité en cas de rachat qui doit être analyser attentivement mais aussi à bien choisir la plateforme ou l’assureur avec lequel vous travaillerez. Toutes les actions et/ou tout les OPCVM ou ETF, par exemple, ne sont pas nécessairement référencés.

Aussi, n’investissez pas toutes vos liquidités d’un seul coup. Privilégiez ce qu’on appelle le DCA pour Dollar Cost Averaging. Simplement, il s’agit d’étaler dans le temps ses ordres d’achats qui vont composer votre portefeuille. Par exemple, plutôt que d’acheter pour un montant de 1 000 € d’actions Carrefour le même jour, la stratégie DCA va consister à en acheter pour un montant de 100 € chaque mois. - Comment allez-vous construire et gérer votre portefeuille ?

L’une des décisions les plus importantes auxquelles vous devrez faire face est le montant à allouer à chaque investissement. Par exemple, demandez-vous si vous devriez-vous allouer plus à un investissement si vous avez une conviction plus élevée à ce sujet ? Il n’y a pas de bonnes ou de mauvaises réponses.

Une fois que vous avez construit votre portefeuille, établissez des lignes directrices sur le moment où vous réévaluerez vos positions, quand vous les rééquilibrerez, comment vous évaluerez les gros risques et comment vous gérerez ces risques. Plus votre processus est clair, moins vous risquez de vous en écarter au pire moment possible. - Comment suivrez-vous vos performances ?

Lorsque vous avez réalisé un gain, était-ce parce que vous avez choisi les bonnes actions ou est-ce que toutes les actions ont augmenté ? Si vous voulez évaluer comment vous vous en sortez et voir ce que vous pouvez faire mieux, vous devez examiner ce qui détermine vraiment vos rendements. Vous devriez également être en mesure de calculer vos performances en termes ajustés au risque et d’avoir une idée de votre performance par rapport à votre propre référence. Si vous voulez vraiment suivre vos performances et vous améliorer, la meilleure façon est de tenir un journal d’investissement, dans lequel vous écrivez vos réflexions sur les marchés et sur vos choix d’investissement (y compris les idées que vous avez envisagées mais que vous avez rejetées).

💸 Les annonces d’entreprises à noter de la semaine :

- ChatGPT : Microsoft souhaite investir 10 milliards de dollars dans l’IA

- TotalEnergies va baisser les prix de l’énergie pour les petites entreprises après la demande de l’Elysée.

- Danone a été assignée en justice en France par des ONG pour pollution au plastique.

- Goldman Sachs supprime environ 3 200 emplois dans le cadre d’un programme de restructuration, selon Bloomberg.

- Alibaba prévoit d’investir 1 Md$ en Turquie.

- Qatar Energy et Chevron s’associent dans une usine pétrochimique à 6 Mds$.

- Jack Ma ne contrôle plus Ant Group.

- Eurazeo investit dans le groupe d’architecture français Patriarche.

- Alstom remporte un contrat de 12 M£ pour la rénovation des trains de ScotRail.

- Accord Belgique-Engie pour prolonger de 10 ans deux réacteurs nucléaires.

- Apple remplacerait les puces Broadcom et les pièces Qualcomm par ses propres composants. Apple veut aussi s’affranchir de Samsung en développant ses propres écrans.

- Shell envisage de réduire ses investissements au Royaume-Uni après l’augmentation de l’impôt sur les bénéfices exceptionnels.

- Thales ne fera pas d’offre sur la branche de cybersécurité d’Atos.

- Airbus engrange 820 commandes nettes en 2022 et livre 661 appareils. Boeing enregistre 774 commandes nettes et livre 480 appareils en 2022.

- TF1 revend 28 matches du mondial de rugby à France Télévisions et M6.

- Adidas a perdu contre Thom Browne dans l’affaire de la marque à trois bandes.

🍿 Pour finir la semaine

Pourquoi vous devez réinvestir vos dividendes :

Source : Les Echos, Investir, Investing, ZoneBourse, Reuters, ABC Bourse

https://finimize.com/content/UHVibGljQ29udGVudFBpZWNlOjU1NDA=/seven-steps-thatll-have-you-investing-like-a-pro

https://www.economie.gouv.fr/dgccrf/investir-en-defiscalisation-que-faut-il-savoir-sur-les-dispositifs-girardin

https://www.inter-invest.fr/loi-girardin/dispositif-de-defiscalisation

https://gestiondepatrimoine.com/fiscalite/defiscalisation-ir/girardin-industriel-2018.html

https://www.rtl.fr/actu/sciences-tech/mac-lesggy-vous-explique-comment-l-intelligence-artificielle-peut-revolutionner-le-monde-7900221901

https://www.investors.com/news/technology/artificial-intelligence-stocks/

https://www.allnews.ch/content/points-de-vue/investir-dans-lintelligence-artificielle

https://www.nextbanq.fr/intelligence-artificielle-bourse/

https://fr.futuroprossimo.it/2022/04/investimento-intelligenza-artificiale/

Aucun commentaire actuellement