Girardin Industriel

Petite animation explicative sur la réduction d’impôt en Girardin Industriel

GIRARDIN INDUSTRIEL

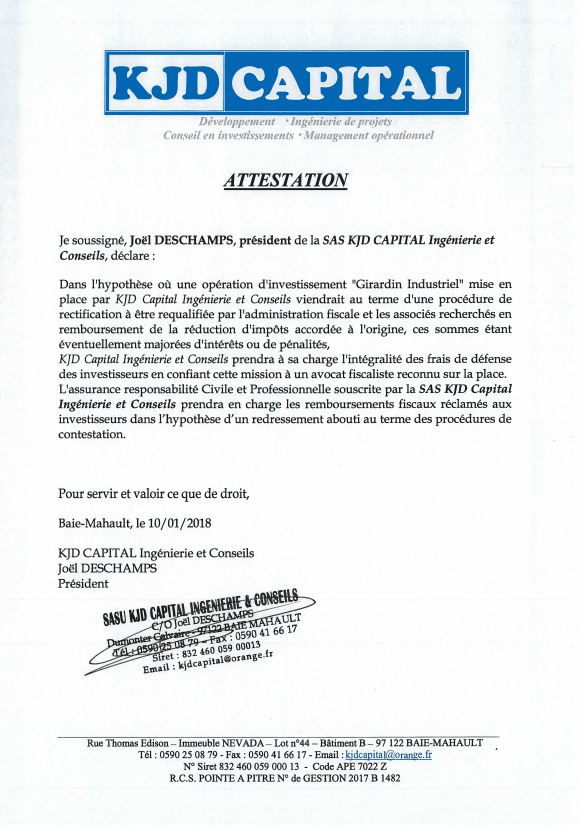

Attestation KJD Capital

LA LOI GIRARDIN INDUSTRIEL

Un puissant dispositif pour réduire l’impôt sur le revenu ou l’impôt sur les sociétés

Assez peu connue du grand public finalement, la loi Girardin Industriel dans sa version décrite à l’article 199 undécies B du C.G.I, est un puissant dispositif permettant de réduire jusqu’à la totalité de ses impôts une année donnée. Ce dispositif est ouvert aux particuliers, et peut être étendu aux entreprises (loi LODEOM, dans ce dernier cas, elles peuvent réduire l’impôt sur les sociétés).

PRINCIPE D’INVESTISSEMENT ET RENTABILITÉ FISCALE

Le dispositif consiste à investir dans des SAS fiscalisées à l’impôt sur le revenu, constituées d’investisseurs qui, en acquérant du matériel destiné à un utilisateur situé en outre-mer, pourront bénéficier d’un taux de rentabilité exceptionnel variant de 20% à 35% selon le moment de l’année ou l’investissement est réalisé (plus on investit tôt dans l’année, plus le taux est élevé). Ce qui permet dans certains cas de défiscaliser la totalité de son impôt.

Exemple pratique :

Si au moment de la souscription le taux de rentabilité est de 35%, cela signifie qu’en investissant 10.000 euros par exemple, on bénéficie d’une réduction d’impôt de 13.500 euros sur l’impôt sur le revenu de l’année de l’investissement.

POINTS IMPORTANTS SUR LA LOI GIRARDIN INDUSTRIEL

– La loi de finances plafonne la somme des avantages fiscaux pour les investissements « Outre Mer » à 18.000 euros par foyer fiscal et par an.

– Les dispositions de l’article 199 undécies B du Code Général des Impôts imposent une obligation de conservation des parts sociales pendant une durée minimale de 5 ans à compter de la réalisation du programme d’investissement. Les investisseurs associés doivent impérativement conserver leurs parts sociales durant ce délai, ou en cas de décès leurs héritiers devront se conformer à cette obligation. A défaut, l’avantage fiscal qui leur est consenti fera l’objet d’une reprise par l’administration fiscale.

Demandez votre diagnostic patrimonial personnalisé pour connaître le montant de la réduction d’impôt dont vous pourrez bénéficier.

AVERTISSEMENTS D’USAGE

Nous invitons les épargnants à appliquer des règles de vigilance avant tout investissement :

– il n’existe pas de rendement élevé sans risque élevé. Tout produit affichant un rendement supérieur au taux monétaire (l’épargnant pourra aussi se référer au taux du livret A) comporte a priori un risque sensible ;

– Les informations communiquées par notre intermédiaire doivent être claires et compréhensibles. L’adage « n’investissez que dans ce que vous comprenez » vous évitera bien des déconvenues ;

– Obtenez un maximum d’informations sur les intermédiaires qui vous proposent le produit (habilitation/agrément, identité sociale, siège social etc.) ;

– Posez la question de savoir comment, et par qui, est réalisée la valorisation (prix d’achat ou de vente) du produit proposé.

Aucun commentaire actuellement