📈 Les news qui ont fait bouger les marchés cette semaine

1. La BCE va continuer à durcir sa politique monétaire

L’heure n’est pas à l’assouplissement de la politique monétaire de la Banque centrale européenne (BCE). S’exprimant dans le cadre du Forum économique mondial de Davos, en Suisse, la présidente de l’institution, Christine Lagarde, a jugé que l’inflation dans la zone euro était encore beaucoup trop élevée. « Nous maintiendrons le cap jusqu’à ce que nous soyons entrés en territoire restrictif suffisamment longtemps pour pouvoir ramener l’inflation à 2% dans un délai raisonnable », a ainsi déclaré Christine Lagarde. Rappelons que depuis juillet, la BCE a augmenté ses taux d’intérêt à quatre reprises, passant de -0,50% à 2%. Isabelle Schnabel, membre du conseil d’administration de la BCE, a déclaré fin décembre que l’institution n’envisage pas de réduire sa politique monétaire en début 2023. Elle a ajouté que la décision de continuer à augmenter les taux dépendra des perspectives d’inflation à venir. Les gouverneurs des banques centrales nationales, comme Martins Kazaks de la banque centrale de Lettonie, soutiennent une hausse importante des taux lors des prochaines réunions de la BCE en février et mars.

2. Espoir d’un redémarrage en Chine

Les opérateurs de marché s’accrochent à l’optimisme alimenté par la réouverture de l’économie chinoise. «La conjugaison de la reprise rapide de la mobilité et d’un nouvel assouplissement de la réglementation de l’immobilier et des grandes technologies suggère que la reprise de la Chine pourrait se produire plus tôt et plus fort que prévu à partir du premier trimestre de cette année», souligne Cosmo Zhang, analyste chez Vontobel. La politique sanitaire dite du «zéro-Covid» a été abandonnée début décembre à la suite du ralentissement économique et de grandes manifestations d’hostilité.

3. Les marchés obligataires ont continué leur décrue

Les taux d’intérêt sur les obligations ont continué à baisser. Le rendement de l’obligation américaine à 10 ans a atteint son plus bas niveau en décembre, autour de 3,40-3,35%, après avoir atteint 3,90% au début du mois. Cette zone de support, qui correspond également au bas d’un canal haussier en cours depuis mars 2022, sera importante pour les prochaines semaines. De son côté, le rendement de l’obligation allemande à 10 ans s’est rapproché de 1,93%, sans toutefois l’atteindre pour le moment, et se trouve à nouveau proche de sa moyenne mobile à 34 jours, autour de 2,16%. La semaine prochaine sera marquée par la publication du PIB américain pour le quatrième trimestre ainsi que par les dépenses de consommation des ménages.

🗓️ Le dossier de la semaine : comment investir sur le thème de la santé

Cet article n’est pas un conseil en investissement.

Vieillissement de la population, croissance démographique, recherche de bien-être individuel, augmentation des dépenses de santé… Toutes ces tendances contribuent à faire de la santé un thème d’investissement intéressant. De plus, traditionnellement, le secteur de la santé fait preuve de résilience en période de haute volatilité. C’est aussi le secteur le moins sensible à la conjoncture. Étudions cette thématique afin de vous aider à décider si elle mérite d’avoir de la place dans votre allocation de portefeuille.

1. Pourquoi investir dans la santé ?

- La pandémie a mis en lumière l’importance des soins de santé pour la sécurité nationale. Le COVID-19 a mis en évidence le potentiel d’un virus à arrêter l’activité économique, à contribuer potentiellement à l’instabilité sociale et à entraver la défense nationale ; après tout, il est difficile de mener une guerre si les troupes sont malades. En conséquence, la politique gouvernementale est plus susceptible d’être favorable aux entreprises de soins de santé qui ont les ressources et savent comment innover et combattre les problèmes de santé qui menacent la société.

- Les Medtech offre la possibilité de combiner la technologie avec les soins de santé et de stimuler la croissance future.

- Les revenus des soins de santé ont le potentiel de résister aux ralentissements économiques, tout en affichant moins de volatilité

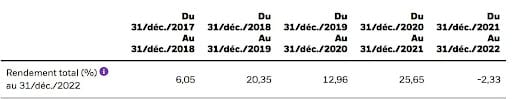

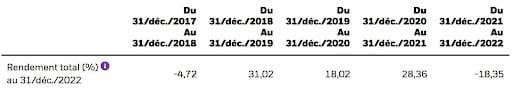

- En tant qu’actions défensives, les sociétés de soins de santé offrent des rendements stables sur tous les marchés. Parce que les gens auront toujours besoin de soins de santé, le secteur de la santé offre des rendements très stables et constants qui ne sont pas corrélés à l’orientation générale du marché boursier. La preuve avec les deux tableaux ci-dessous.

Performance iShares S&P 500 Health Care Sector UCITS ETF (source : blackrock.com)

Performance iShares Core S&P 500 UCITS ETF (source : blackrock.com)

- Le secteur américain de la santé connaît une croissance plus rapide que le reste de l’économie. La croissance du secteur est stimulée par les avancées technologiques, le vieillissement de la population et l’amélioration des traitements des maladies et affections chroniques.

- Les dépenses de santé connaissent une croissance forte et soutenue. Les dépenses nationales de santé aux Etats-Unis devraient augmenter à un taux annuel moyen de 5,4 % jusqu’en 2028, pour atteindre 6 200 milliards de dollars et 19,7 % du PIB du pays.

- Les chiffres solides du secteur attirent de nombreux investisseurs : les dépenses de santé représentaient près de 18 % du produit intérieur brut (PIB) des États-Unis à la fin de 2019, et elles devraient atteindre 6 000 milliards de dollars par an d’ici 2028.

2. Quels sont les risques ?

- La hausse des coûts des soins de santé aux États-Unis semble insoutenable. Ce phénomène n’est pas nouveau, mais il y a de plus en plus d’appels à l’action gouvernementale et à des changements réglementaires pour faire quelque chose contre le coût toujours croissant des soins et de l’assurance maladie. Les payeurs et les patients exigent de meilleurs soins à des prix inférieurs.

- La perturbation par de nouveaux acteurs est une menace constante pour les stocks de soins de santé établis. De plus en plus d’entreprises technologiques s’impliquent dans le secteur de la santé. Des entreprises comme Amazon peuvent considérablement perturber les anciennes façons de faire des affaires. Les biotechnologies agiles peuvent surpasser les énormes sociétés pharmaceutiques lourdes.

- Le maintien de la croissance peut être difficile pour certains types d’actions de soins de santé. Les entreprises qui fabriquent des médicaments et des dispositifs médicaux doivent convaincre les assureurs maladie et les agences gouvernementales de continuer à acheter leurs produits. Si ces acteurs ne parviennent pas à accorder des approbations de remboursement, leurs perspectives de croissance peuvent s’assombrir.

3. Finalement, comment investir sur le thème de la santé ?

L’investissement dans la santé peut se faire de diverses manières :

- Dans les prestataires de soins et de services, tels que laboratoires, hôpitaux et centres de santé. Mais aussi dans les fournisseurs de solutions digitales et autres services de support aux institutions de santé.

- Dans les sociétés pharmaceutiques actives dans la recherche, le développement et/ou la production de médicaments.

- Dans la biotechnologie, à savoir l’application des nouvelles technologies au secteur biologique, dans le but de concevoir des médicaments ou méthodes de lutte contre les pathologies. La biotechnologie s’intéresse de plus en plus au génie génétique (ADN).

- Dans les appareils et accessoires médicaux, à savoir les producteurs et distributeurs de matériel médical (radiologie, médecine d’urgence, chirurgie, etc.).

Vous pouvez d’abord allouer des actions de santé à votre portefeuille d’investissement. Rappelons que les actions des sociétés cotées ne sont pas sans risques (possibilité réelle de perte en capital) mais en contrepartie, elles permettent des perspectives de gains intéressants. Voici quelques actions :

- Groupe UnitedHealth Inc (+95,89% en 5 ans cumulée au 20 janvier 2023) ;

- Moderna (+942,90% en 5 ans cumulée au 20 janvier 2023) ;

- Pfizer Inc (+22,05% en 5 ans cumulée au 20 janvier 2023) ;

- Johnson & Johnson (+16,11% en 5 ans cumulée au 20 janvier 2023) ;

- Eli Lilly et Cie (+297,42% en 5 ans cumulée au 20 janvier 2023) ;

- Merck & Co Inc (+122,31% en 5 ans cumulée au 20 janvier 2023) ;

- Roche Holding SA (+27,15% en 5 ans cumulée au 20 janvier 2023) ;

- Thermo Fisher Scientific Inc. (+170,12% en 5 ans cumulée au 20 janvier 2023) ;

- Danaher Corp (+164,35% en 5 ans cumulée au 20 janvier 2023) ;

- Laboratoires Abbott (+77,89% en 5 ans cumulée au 20 janvier 2023).

Aussi, vous pouvez investir votre épargne dans un fonds thématique (OPCVM) qui comme son nom l’indique se porte sur un thème précis et non sur un indice particulier a pour intérêt donc de créer de la valeur dans la durée et le temps (horizon d’investissement sur au moins le moyen terme) et de confier la sélection des titres à des gérants spécialisés (attention aux frais des fonds). En voici quelques-uns :

- JPM Global Healthcare

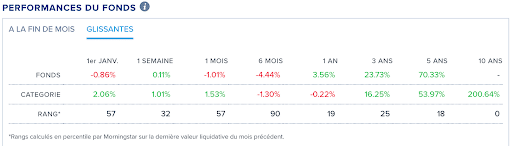

Le fonds cherche à offrir un rendement en investissant, à l’échelle mondiale, essentiellement dans des sociétés des secteurs de la pharmacie, de la biotechnologie, des soins de santé, de la technologie médicale et des sciences de la vie (les « Sociétés opérant dans le secteur des soins de santé ») (source : am.jpmorgan).

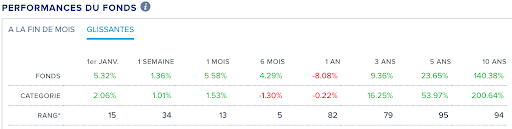

AB International Health Care A USD

La stratégie du fonds s’articule autour de trois points : 1) investir principalement sur des actions d’entreprises de santé et liées au secteur de la santé du monde entier 2) employer une recherche bottom-up rigoureuse pour identifier des entreprises recelant un potentiel de croissance à long terme quelles que soient les conditions de marché, en privilégiant celles dont la rentabilité des capitaux investis est historiquement élevée, qui génèrent des flux de trésorerie disponible importants et affichent des niveaux de valorisation attractifs 3) privilégier les entreprises qui devraient bénéficier des dépenses allouées à la santé, généralement par le biais de l’introduction de nouveaux traitements ou permettant aux clients de réduire les coûts (source : alliancebernstein).

- R-co Thematic Silver Plus

Ce fonds thématique investit dans les valeurs de croissance de la zone Euro liées au développement de la “Silver Economy”. Le portefeuille, principalement investi dans le secteur de la santé, dispose également d’une exposition aux entreprises profitant de l’allongement de l’espérance de vie (loisirs, tourisme, amélioration de la qualité de vie). Le fonds, construit à partir d’une sélection rigoureuse de valeurs, est investi sur toutes tailles de capitalisation. Le poids des grandes capitalisations est compris entre 40 % et 80% de l’actif de la SICAV et celui des petites capitalisations entre 20% et 60% (source: am.rothschildandco).

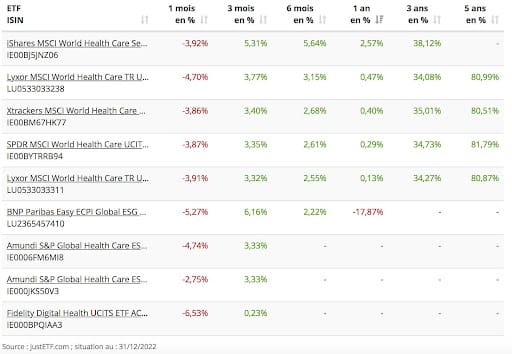

Enfin, vous trouverez aussi des ETF thématiques sur la santé qui visent à saisir les opportunités d’investissement présentées par des tendances attendues sur le long terme plutôt que par des types d’entreprises ou des secteurs spécifiques.

L’investissement dans la santé présente de nombreux avantages, notamment en raison du développement relativement stable et de la forte croissance de l’industrie. De plus, c’est un bon moyen de diversifier votre portefeuille de placements car il existe de nombreuses options de placement. A vous de juger maintenant la pondération que mérite cette thématique dans votre portefeuille.

🏠 Immobilier : ce que la mensualisation du taux d’usure va changer pour les emprunteurs

En 2022, le nombre de prêts accordés a chuté de 20,5 % selon l’Observatoire Crédit Logement CSA. C’est la plus forte chute depuis 2008. Mais la bonne nouvelle vient d’arriver et cela fait des mois que les courtiers attendaient et demandaient cette évolution. A l’issue d’une réunion avec le ministère de l’Economie et les courtiers le mercredi 11 janvier 2023, la Banque de France a enfin consenti à modifier, temporairement, le calcul du taux d’usure. Désormais, l’actualisation de ce taux, qui correspond au TAEG (taux annuel effectif global) maximal auquel les banques sont autorisées à prêter de l’argent, se fera tous les mois, et non plus tous les trimestres comme c’était le cas jusque-là.

Rappelons que le taux d’usure est le taux d’intérêt maximal autorisé pour les prêts et les crédits à la consommation, fixé par les autorités nationales ou par l’Union Européenne. Il est utilisé pour protéger les consommateurs contre les taux d’intérêts excessifs et maintenir une concurrence équitable entre les établissements de crédit. Il est déterminé en fonction des taux d’intérêts du marché et est révisé régulièrement. Si un taux d’intérêt d’un prêt ou d’un crédit dépasse le taux d’usure, il est considéré comme illégal. En France, le taux d’usure est fixé par la Banque de France.

« Cette mensualisation permettra de maintenir l’objectif de protection des emprunteurs qu’a le taux d’usure, tout en évitant une situation où le taux d’usure deviendrait un facteur de rationnement de l’offre de crédit », assure Bercy. Les emprunteurs se retrouvent dans une situation difficile ces derniers mois, pris entre le taux d’usure qui a été créé pour protéger contre des taux d’intérêts abusifs de la part des banques, et les taux d’intérêts en hausse proposés par les établissements bancaires. Ces derniers augmentent leurs tarifs en raison de coûts de refinancement plus élevés auprès de la BCE, qui a augmenté ses taux d’intérêt directeurs en réponse à l’inflation.

Cette modification temporaire de la méthode de calcul du taux d’usure pourrait entrer en vigueur dès le 1er février ou le 1er mars et permettre aux candidats à l’achat pris dont le dossier se retrouvait bloqué pour cette raison de finalement décrocher leur prêt immobilier. A noter que le taux d’usure a été mis à jour automatiquement le 1er janvier 2023 et qu’il est désormais de 3,57% pour les crédits immobiliers de plus de 20 ans et de 3,53% pour ceux de moins de 20 ans. Il s’agit d’une augmentation de 0,52 et 0,50 point par rapport à octobre 2022.

🏦 Investissement : investir dans les forêts

Cet article n’est pas un conseil en investissement.

Investir dans une forêt présente de nombreux atouts en matière de diversification et de transmission de patrimoine. La forêt est un bien réel et tangible qui produit du bois, matériau d’avenir écologique et renouvelable. Investir dans la forêt permet aussi de créer de la valeur sur le long terme et de bénéficier de dispositions fiscales tant pour l’acquisition que la détention et la transmission. En quelques chiffres, les forêts françaises c’est 16,9 millions d’hectares, soit 31 % du territoire (+ 0,7 % par an). Elles constituent aussi le 3ème stock européen de bois sur pied. Alors pour quelles raisons investir dans les forêts ? Quelles performances peut on en attendre, mais également quels en sont les risques ?

Si vous souhaitez investir dans les forêts, le rendement ne doit pas être le critère numéro 1. Malgré une revalorisation annuelle intéressante de la part que vous détiendrez (en moyenne de +3,2% par an selon Boursorama), la performance nette de frais de gestion est de l’ordre de 1%. Toutefois, cet investissement répond à des enjeux environnementaux et sociétaux évidents en contribuant à la préservation de la biodiversité, à la capture du Co2 (15% du Co2 est capté par les forêts) et à la préservation des emplois qui y sont liés. Ce placement, à forte valeur économique et écologique, est idéal pour donner du sens à son patrimoine. Aussi, quand on sait que ce placement échappe aux aléas des marchés financiers et qu’il affiche une moindre volatilité de ses prix, couplé aux avantages de détention et de transmission en terme de fiscalité, ça reste un investissement intéressant.

En effet, c’est un placement qui offre une fiscalité avantageuse. Il est possible de bénéficier d’une réduction d’impôts sur le revenu à hauteur de 25% des versements, dans la limite de 50 000 € pour un célibataire et 100 000 € pour un ménage, soit des réductions respectives de 9.000 € et 18.000 €. Il est également possible de profiter d’une exonération de l’impôt sur la fortune immobilière (IFI), pour l’associé qui détient moins de 10% du capital. Enfin, l’investissement forestier donne lieu à une exonération des droits de succession. C’est-à-dire qu’il y aura une exonération de donation et de succession à hauteur de 75% de la valeur forestière de la part, sans limite de montant ni de durée de détention pour l’associé et ses ayants droit.

Vous l’aurez compris, investir dans les forêts présente de nombreux avantages. Il est important de noter qu’investir dans les forêts comporte des risques, tels que des risques naturels comme les incendies, les tempêtes et les risques phytosanitaires, qui sont souvent liés à la gestion des forêts. Il est cependant possible de souscrire une assurance pour couvrir ces risques. Il est également important de prendre en compte que cet investissement ne garantit pas le capital et que la valeur des forêts varie avec le temps. Il faut également tenir compte de la fluctuation du marché du bois et de la forêt. Enfin, bien que les avantages fiscaux de ces placements soient intéressants actuellement, il est possible que cela change à l’avenir. Malgré cela, les investissements forestiers offrent de nombreux avantages et peuvent être une solution pour ceux qui cherchent à diversifier leurs placements tout en ayant une réelle utilité sociale.

Si l’investissement dans les forêts vous attire, mais que vous ne souhaitez pas en acquérir une directement (ce qui paraît logique étant donné le prix de l’hectare et la gestion que demande une forêt), les Groupements Forestiers sont alors une solution. Les Groupements Forestiers sont des sociétés civiles particulières qui ont pour objectif la constitution, l’amélioration, l’équipement, la conservation d’un ou plusieurs massifs forestiers, ainsi que l’acquisition de forêts ou de terrains à boiser. Notez toutefois que les parts de groupement forestiers acquises doivent être conservées pour une durée minimale de 8 ans pour la défiscalisation à l’IR et sur 5 ans pour la défiscalisation à l’IFI. Notre conseil est d’envisager une détention sur un horizon plutôt long terme pour bénéficier au maximum de la valorisation du fonds et de profiter de l’avantage significatif en termes de transmission pour réaliser une donation à ses ayants droits. N’hésitez pas à vous rapprocher de votre conseiller en investissement afin de bénéficier de son aide pour la sélection d’un Groupement Forestier.

💸 Les annonces d’entreprises à noter de la semaine :

- Le Crédit Suisse va supprimer 10% de ses banquiers d’affaires européens, selon le Financial Times.

- Bayer se plaint de son mauvais traitement en Europe et se tourne vers les États-Unis.

- Un tribunal français rejette l’accusation de complicité de crimes de guerre en Ukraine contre TotalEnergies.

- Danone lance un programme de réduction des émissions de méthane.

- Xavier Niel lorgnerait la fréquence TNT de M6 Métropole Télévision lors du renouvellement en vue, selon les Echos.

- Aéroport de Paris revient à un peu plus de 80% de son trafic d’avant crise en 2022.

- Lindt : le chiffre d’affaires annuel progresse de 10,8% en organique à 4,97 MdsCHF (consensus +10%).

- Ryan Cohen, le gourou des actions mèmes, investit dans Alibaba.

- PwC démissionne de son rôle d’auditeur de China Evergrande.

- FNAC Darty : la société n’atteindra pas son objectif de cash-flow libre sur la période 2021/2023 et le décale d’un an, a-t-elle averti hier soir, après avoir fait état d’un résultat opérationnel courant de 230 M€ en 2022 (consensus 231 M€).

- Pierre & Vacances enregistre une croissance d’activité de 9,9% au T1 fiscal.

- BNP Paribas obtient le feu vert pour finaliser la vente de Bank of the West à Bank of Montreal.

- Microsoft devrait supprimer des milliers d’emplois, selon Sky News.

- Apple décale la sortie de ses lunettes en réalité augmentée, et projette un produit moins ambitieux, selon The Information. Aussi, Apple veut se développer dans la maison intelligente et ainsi marcher sur les plates-bandes d’Amazon et Google, selon Bloomberg.

- Accor a cédé sa participation résiduelle dans H World Group pour un montant de 460 M$.

- Faurecia émet 250 M€ d’obligations liées au développement durable à échéance 2026 pour refinancer l’opération Hella.

- Roche Bobois se renforce en France avec le rachat de 13 magasins franchisés.

- Orpea a annoncé l’arrêt des discussions entre le consortium d’investisseurs français mené par la Caisse des dépôts et consignations et les créanciers financiers du groupe. Par ailleurs, KKR étudierait une possible offre sur l’activité des services à domicile d’Orpea, logés dans la filiale Domidom, selon Les Echos.

- Netflix : le titre gagne 7% hors séance après la publication de ses résultats trimestriels. Le cofondateur Reed Hastings va passer la main en tant que CEO.

- Nintendo va renforcer la production de sa console Switch pour répondre à une demande toujours solide.

[…] différentes sur le marché, n’hésitez pas à consulter des analyses hebdomadaires comme L’Hebdo SéPIA, qui offrent souvent un regard moins […]

[…] domaine de la finance est secoué par une évolution financière majeure. Les investisseurs sont de plus en plus attirés par des solutions qui allient simplicité, efficacité et pertinence. Face à la complexité […]