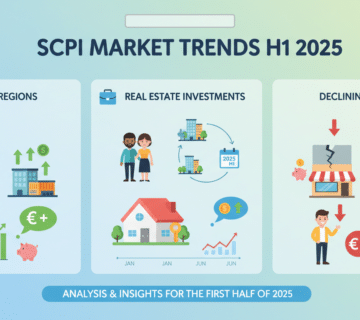

Investir dans une Société Civile de Placement Immobilier (SCPI) représente une opportunité intéressante pour diversifier son patrimoine tout en accédant au marché immobilier. Ce système permet aux investisseurs d’acquérir des parts d’un portefeuille immobilier et de percevoir des revenus locatifs sous forme de dividendes, tout en évitant les inconvénients de la gestion directe des biens. Il existe différents types de SCPI, comme les SCPI de rendement, fiscales et de plus-value, chacune répondant à des stratégies d’investissement spécifiques. Cependant, il est crucial de prendre en compte les frais associés et les risques potentiels, tels que les fluctuations de valeur ou le risque de liquidité. Enfin, la SCPI apparaît comme une solution d’investissement attrayante, surtout pour ceux souhaitant s’initier dans l’immobilier sans nécessiter des sommes importantes pour un investissement direct.

Investir dans une Société Civile de Placement Immobilier (SCPI) constitue une option séduisante pour quiconque souhaite élargir son patrimoine tout en accédant au secteur immobilier. Grâce à ce mécanisme, les investisseurs peuvent acquérir des parts d’un portefeuille immobilier sans les tracas de la gestion directe des biens. Les bénéfices se traduisent par des revenus locatifs sous forme de dividendes, tout en bénéficiant d’une gestion professionnelle. Cependant, il est primordial de saisir les principes fondamentaux des SCPI pour optimiser les avantages de cet investissement. Cette étude met en lumière les mécanismes, les différents types de SCPI et les raisons poussant à envisager ces placements attrayants.

Introduction aux Sociétés Civiles de Placement Immobilier (SCPI)

Les Sociétés Civiles de Placement Immobilier (SCPI) sont un moyen d’investissement allant au-delà de la simple acquisition immobilière. En permettant aux investisseurs d’acheter des parts de portefeuilles immobiliers diversifiés, elles offrent une alternative intéressante pour générer des revenus locatifs sans les contraintes habituelles de la gestion immobilière. Cet article examine en détail le fonctionnement des SCPI, les différents types disponibles, les avantages d’un tel investissement ainsi que les risques associés.

Qu’est-ce qu’une SCPI ?

La SCPI est une forme d’investissement collectif qui agrège les fonds de plusieurs épargnants pour acquérir un patrimoine immobilier diversifié. En achetant des parts de cette société, les investisseurs peuvent percevoir des dividendes, essentiellement formés par les loyers des biens détenus. Ce mécanisme permet non seulement de diversifier les investissements immobiliers, mais aussi de bénéficier d’une gestion professionnelle, allégeant ainsi le poids de la gestion immobilière pour les investisseurs particuliers.

Les différentes catégories de SCPI

Les SCPI se subdivisent en plusieurs catégories qui répondent à différents objectifs d’investissement.

SCPI de rendement

Les SCPI de rendement se focalisent principalement sur la génération de revenus locatifs. Les actifs acquis sont sélectionnés pour leur capacité à générer un revenu stable et régulier pour les investisseurs grâce aux loyers perçus.

SCPI fiscale

Destinées à offrir des avantages fiscaux, les SCPI fiscales encouragent l’investissement dans des biens pouvant bénéficier de réductions d’impôts, sous certaines conditions liées à la mise en location.

SCPI de plus-value

Les SCPI de plus-value, quant à elles, se concentrent sur l’accroissement de la valeur du capital à long terme, privilégiant les actifs dont la valeur est amenée à se revaloriser avec le temps, au détriment d’un revenu immédiat.

Les raisons d’investir dans une SCPI

S’investir dans une SCPI représente bien plus qu’une simple opportunité financière ; c’est une démarche stratégique visant à diversifier son patrimoine, rendant l’immobilier accessible à un plus large éventail d’investisseurs.

Diversification du portefeuille

Investir en SCPI permet de diluer les risques associés à l’immobilier en répartissant le capital sur plusieurs biens, ce qui réduit la vulnérabilité aux fluctuations du marché immobilier. Au lieu de se concentrer sur un seul bien, les investisseurs accèdent à un portefeuille diversifié.

Simplicité de gestion

La gestion de l’immobilier, y compris la recherche de locataires et l’entretien des locaux, incombe à la société de gestion de la SCPI. Ainsi, l’investisseur peut se concentrer sur ses priorités sans se soucier des soucis quotidiens de la location.

Rendement potentiel

Les SCPI sont souvent considérées comme des investissements attrayants grâce à leur potentiel de rendement relativement élevé. Les revenus locatifs récurrents peuvent offrir un complément de revenu appréciable.

Accessibilité financière

Contrairement à l’achat d’un bien immobilier classique, investir dans une SCPI requiert un capital initial moins élevé, ce qui facilite l’accès à un plus grand nombre d’investisseurs souhaitant diversifier leur épargne.

Considérations relatives aux frais des SCPI

Avant d’entamer un investissement en SCPI, il est essentiel de prendre en compte les frais associés. Ces frais peuvent inclure :

Commission de souscription

Cette commission est intégrée dans le prix des parts et couvre les coûts liés à la sélection d’immobilier et à la collecte de fonds.

Commission de gestion

Prélevée directement sur les loyers perçus, cette commission sert à rémunérer la gestion des actifs locatifs.

Commission d’acquisition d’actifs

Ces frais rémunèrent le travail de recherche et d’acquisition des biens par la société de gestion.

Commission de cession d’actifs

Liée à la vente des immobiliers, cette commission peut être appliquée lors de la réalisation d’une plus-value.

Risques liés aux investissements en SCPI

Il est crucial de prendre conscience des risques associés avant de s’investir dans une SCPI :

Risque immobilier

Le prix des parts de SCPI est susceptible de varier en fonction des fluctuations du marché immobilier. Les performances passées n’assurent en rien celles futures.

Risque de liquidité

Étant donné que les parts ne sont pas cotées en bourse, leur liquidité est moindre. La revente des parts peut ne pas être garantie.

Risque de taux d’intérêt

Les variations des taux d’intérêt peuvent influencer les performances de la SCPI, notamment si celle-ci a recours à un financement à taux variable.

Afin de mieux appréhender les SCPI comme solution d’investissement, il convient de se référer à des ressources supplémentaires. Des articles tels que SCPI Eden, avis sur les SCPI ou des guides sur les meilleures SCPI fournissent des informations précieuses pour éclairer vos décisions d’investissement.

Résumé de l’article sur les SCPI

Les Sociétés Civiles de Placement Immobilier, plus connues sous le nom de SCPI, sont devenues un moyen incontournable pour les investisseurs souhaitant diversifier leur patrimoine tout en entrant sur le marché immobilier. Ce type d’investissement permet à des particuliers de détenir des parts dans un portefeuille immobilier professionnel, tout en percevant des revenus locatifs sous forme de dividendes. L’accessibilité des SCPI les rend attrayantes, car elles éviter à l’investisseur de gérer directement des biens immobiliers, une tâche souvent complexe et chronophage.

Il existe plusieurs types de SCPI, chacune répondant à des objectifs d’investissement distincts. Les SCPI de rendement visent principalement à générer des revenus réguliers, tandis que les SCPI fiscales offrent des avantages fiscaux en échange d’un engagement de location. Les SCPI de plus-value, pour leur part, se concentrent sur l’appréciation du capital à long terme. Cela permet aux investisseurs de choisir le profil d’investissement qui correspond le mieux à leurs attentes et à leur tolérance au risque.

Cependant, il est crucial de bien évaluer également les frais associés à l’investissement en SCPI, tels que les commissions de souscription et de gestion, qui peuvent affecter le rendement net. Les investisseurs doivent également être conscients des risques inhérents, comme le risque immobilier, le risque de liquidité, et le risque de taux.

Pour maximiser les chances de succès dans cet investissement, il est vivement recommandé de consulter un professionnel avant de se lancer.

Aucun commentaire actuellement